Cominciamo dalle Tasse: una tassa e' un pagamento dovuto allo Stato per

ricevere un servizio; cosi' avviene anche per i Contributi.

Infine le Imposte sono un pagamento dovuto allo Stato per... perche' e' cosi' e basta.

Cominciamo dalle Tasse: una tassa e' un pagamento dovuto allo Stato per

ricevere un servizio; cosi' avviene anche per i Contributi.

Infine le Imposte sono un pagamento dovuto allo Stato per... perche' e' cosi' e basta.

Questa pagina cerca di riassumere in modo semplice le principali imposte e tasse presenti in Italia oggi... ma se fosse semplice non avrei dovuto scrivere questa pagina!

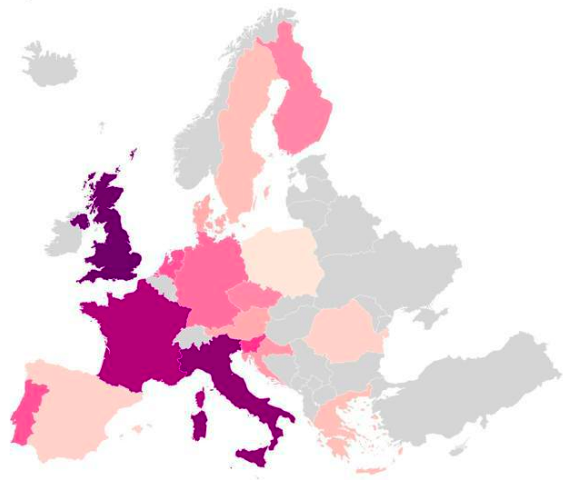

In questa pagina, dopo una breve introduzione vengono descritti i principali tributi e contributi ordinati per rilevanza (IRPEF, IVA, Contributi INPS, IRES, IRAP, IMU/TASI, ISOS, ...) e l'imposizione dovuta su alcuni eventi (vendita immobili, locazione, successioni, cessione quote, ...). Il paragrafo finale riporta un prospetto semplificativo che confronta la tassazione alle aziende in Italia con quella presente in Europa.

Per ragioni tecniche e culturali questo documento e' aggiornato il 1 Aprile.

Un minimo di terminologia di base e' necessaria... saltate questo capitolo se gia' la conoscete.

Cominciamo dalle Tasse: una tassa e' un pagamento dovuto allo Stato per

ricevere un servizio; cosi' avviene anche per i Contributi.

Infine le Imposte sono un pagamento dovuto allo Stato per... perche' e' cosi' e basta.

Cominciamo dalle Tasse: una tassa e' un pagamento dovuto allo Stato per

ricevere un servizio; cosi' avviene anche per i Contributi.

Infine le Imposte sono un pagamento dovuto allo Stato per... perche' e' cosi' e basta.

Gli importi e le percentuali vengono definiti per legge

che tipicamente definiscono la base di calcolo (base imponibile) e l'aliquota

che puo' essere fissa o a scaglioni.

Sono diretti i tributi che colpiscono la ricchezza quando viene

prodotta o percepita:

Imposta sul reddito delle persone fisiche (IRPEF),

Imposta sul reddito delle società (IRES),

Imposta regionale sulle attività produttive (IRAP),

Imposta sostitutiva sui redditi da capitale (ISOS),

Imposta municipale propria (IMU),

...

Sono indiretti i tributi quelle che colpiscono la ricchezza quando viene

trasferita:

Imposta sul valore aggiunto (IVA),

Contributi integrativi,

Imposta di registro,

Accise (benzina, elettricita', ...),

Imposta ipotecaria,

Imposta catastale,

Imposta di bollo,

Imposta sulle pubblicita',

Imposta sulle successioni e donazioni,

Imposta sulle assicurazioni,

Imposta sul consumo e di fabbricazione,

Imposta sugli intrattenimenti,

...

In generale le imposte indirette sono considerate piu' inique poiche' colpiscono

con la stessa percentuali i piu' ricchi come i piu' poveri.

In Italia le imposte indirette (eg. IVA e accise sulla benzina) sono comunque

tra le piu' alte d'Europa.

Per ciascun tributo vi sono specifici metodi di calcolo che si basano su base imponibile, per competenza/per cassa, esenzioni, detrazioni, deduzioni, ... Ma una volta definito l'importo anche dal punto di vista del pagamento vi sono diverse tempistiche e modalita': immediata, annuale, trimestrale, mensile, anticipi, acconti, rateizzazioni, ...; F24, F23, bollettino postale, cartella esattoriale, sostituto d'imposta, reverse charge, ...

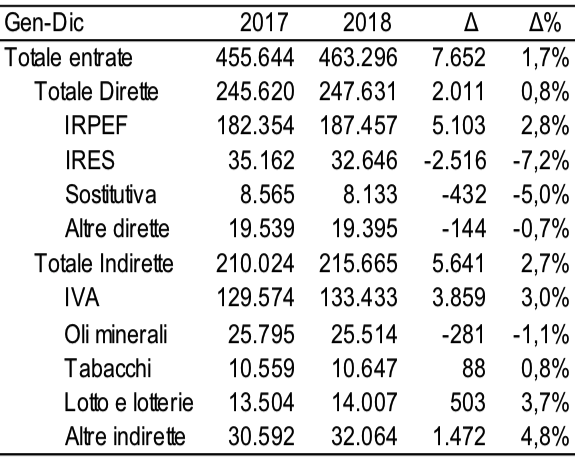

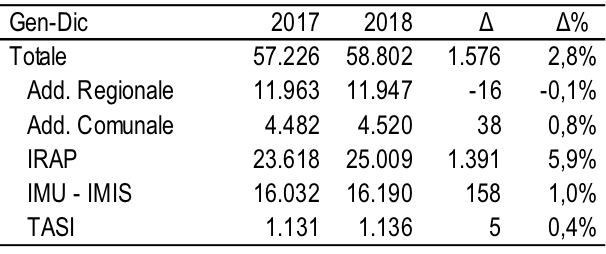

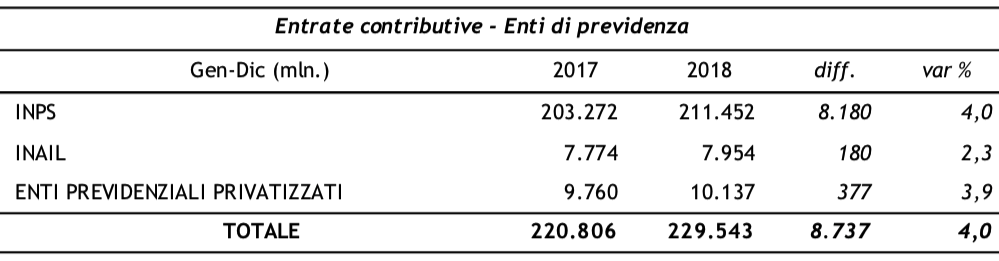

Il gettito fiscale e' raccolto dall'erario e delle amministrazioni teritoriali (regioni e comuni)

[NdA 463.296 M€ erariali e 58.802 M€ territoriali nel 2018]

ed i contributi sono raccolti dall'INPS, dagli altri enti previdenziali e dall'INAIL [NdA 211.452 M€ contributi].

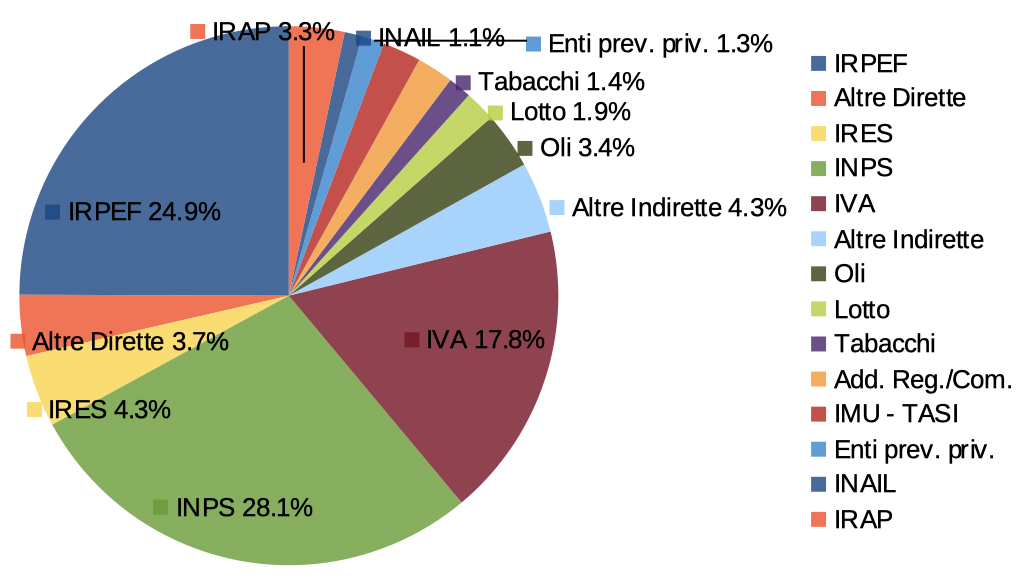

I tributi piu' significativi sono (nell'ordine sul totale):

IRPEF (24.9%), IVA (17.8%), IRES (4.3%), Accisa sulla benzina (3.4%),

IRAP (3.3%), IMU/TASI (2.3%), Addizionale regionale/comunale (2.2%);

dal punto di vista contributivo le percentuali piu'

significative sono per INPS (28.1%) ed INAIL (1.1%):

|

|

|

|

(Fonte: MEF)

Ci sarebbero altri termini da descrivere: soggetto passivo, soggetto attivo; persone fisiche, persone giurifiche; reddito, patrimonio; proporzionale, progressivo, ... ma la maggioranza di queste parole sono entrate ormai nel vocabolario comune e quindi le considero conosciute (in pratica se le conosco io le conoscono tutti ;-)

L'IRPEF (imposta sul reddito delle persone fisiche)

e' una delle imposte piu' importanti poiche' colpisce tutte le persone fisiche

e fornisce circa un terzo del gettito fiscale italiano.

Nonostante gli annunci [NdA Fat Tax] non vi sono sostanziali modifiche nel 2019

tranne che per il regime forfettario che prevede una tassazione al 15%

[NdA ma era una norma gia' presente in precedenza e riguarda solo i possessori di partita IVA].

L'IRPEF e' un'imposta diretta basata sul reddito e considera praticamente tutti i redditi (da lavoro dipendente, da lavoro autonomo, fondiari, ...) escludendo solo quelli per cui e' stata gia' corrisposta un'imposta sostitutiva (eg. cedolare secca sugli affitti, imposta sostitutiva ISOS, ...).

Il calcolo e' progressivo sugli scaglioni di reddito (lordo) riportati in questa tabella:

| Reddito | Aliquota |

| da 0 a 15.000 | 23% |

| da 15.000 a 28.000 | 27% |

| da 28.000 a 55.000 | 38% |

| da 55.000 a 75.000 | 41% |

| oltre 75.000 | 43% |

Per i redditi al di sotto di 8.174 euro [no tax area] l'IRPEF non e' dovuta.

Sono oneri deducibili dalla base imponibile diverse spese: spese mediche, contributi previdenziali ed assistenziali, l'abitazione principale, ...

Ai dipendenti l'IRPEF viene immediatamente dedotta dallo stipendio

dal datore di lavoro (sostituto d'imposta) che la deve immediatamente

versare allo stato (tipicamente il 16 del mese successivo con un F24).

A dicembre viene poi calcolato il saldo finale.

Molti lavoratori autonomi sono invece soggetti alla ritenuta d'acconto

del 20%: anche questa deve essere direttamente all'erario

tipicamente entro il 16 del mese successivo.

In realta' la percentuale del 20% e' la piu' comune ma e' anche usato

il 23% e la base imponibile varia a secondo del tipo di prestazione

(dal 100%, per la maggior parte dei casi, al 20%).

Sulla stessa base dell'IRPEF si aggiungono le addizionali regionali e comunali. Ogni regione ed ogni comune ha facolta' di variarne gli importi ed eventuali esenzioni per fasce. Le addizionali regionali variano dal 0.9% al 1.4% mentre quelle comunali sono tipicamente pari allo 0.8% ma le variazioni sono moltissime [NdA l'elenco ufficiale viene aggiornato giornalmente e riportata le aliquote e le esenzioni per ogni comune].

L'IVA (imposta sul valore aggiunto) e' un'imposta indiretta applicata su ogni scambio di beni o servizi. La percentuale in vigore e' del 22% ma vi sono molti prodotti che utilizzano una percentuale ridotta: 10% (eg. acquisto immobili da imprese, alcuni prodotti alimentari), 5% (eg. prestazioni sociali o sanitarie di cooperative) e 4% (eg. generi di prima necessita', editoria). Dal punto di vista di gettito e' la seconda imposta e la prima tra quelle indirette.

L'IVA viene pagata acquistando un qualsiasi bene perche' e' contenuta nel prezzo finale.

Le aziende versano all'erario ogni mese la differenza tra l'IVA delle vendite e quella degli acquisti

escludendo gli acquisti con IVA indetraibile.

Gli acquisti o vendite con l'estero generalmente non sono imponibili IVA.

All'estero prende tipicamente il nome di VAT che e' semplicemente l'acronimo della traduzione

in inglese (Value Added Tax).

In genere le aziende versano l'IVA in corrispondenza all'emissione della fattura e non del pagamento da parte del cliente. Per chi riceve pagamenti in ritardo questo comporta un ulteriore problema finanziario.

La novita' introdotta quest'anno [NdA 1 gennaio 2019] sull'IVA e' sicuramente la fatturazione elettronica. In pratica ogni fattura viene inviata anche ai sistemi del Ministero delle Entrate. L'Italia ho ottenuto dall'UE la possibilita' di introdurre la fatturazione elettronica per combattere l'evasione, di cui ha il non invidiabile primato europeo. Vedremo quelli che saranno gli effetti...

I contributi agli enti previdenziale sono fondamentali

anche perche' si tratta del costo piu' alto sostenuto dagli italiani...

Tra i diversi enti previdenziali e' sicuramente l'INPS

quello di maggior rilevanza perche' raccoglie la percentuale

piu' elevata di contributi (oltre il 90%) ed eroga la pensione

e la mutua alla maggioranza degli italiani.

Le aliquote dipendono da molteplici fattori (tipologia di attivita',

tipologia azienda, ...) e prevedono una quota in carico all'azienda (eg. 27.63%)

ed una quota in carico al dipendente (eg. 9.19%).

Di minore entita' sono i contributi devoluti per l'INAIL (eg. 0.5%) e per gli altri fondi obbligatori.

Importante e' anche la gestione separata, sempre gestita dall'INPS,

che e' applicata ai lavoratori autonomi.

In questo caso l'aliquota e' del 25.72% per i liberi professionisti (tutta a loro carico)

e del 33.72% per i collaboratori (in carico al collaboratore per 1/3 ed al committente per 2/3).

Gli artigiani o commercianti hanno un'altra gestione con altre aliquote.

Ad esempio: il 24% per gli artigiani

ed il 24.09% per i commercianti (con una riduzione al 21% se hanno meno di 21 anni).

L'IRES (imposta sul reddito delle societa') viene calcolata sugli utili della societa' ed ha un'aliquota fissa del 24.0% sul bilancio da redarre nel 2018.

E' applicata alle societa' di capitali, alle societa' cooperative, alle assicurazioni, ...

Novita' del 2019 e' l'aliquota ridotta al 15% per gli utili reinvestiti in azienda (anche se con una serie di limitazioni e condizioni).

L'IRAP (imposta regionale sulle attività produttive) viene calcolata sulla Produzione Netta di una societa' ed ha un'aliquota del 3.9%.

Poiche' la base imponibile e' molto piu' alta dell'utile aziendale (si parte dal fatturato e si deducono solo alcuni costi, tra gli altri non sono dedotti i costi dei dipendenti) il gettito ottenuto e' vicino a quello dell'IRES nonostante l'aliquota piu' bassa.

L'ISOS (imposta sostitutiva sui redditi da capitale) viene calcolata sui proventi finanziari (eg. dividendi o le plusvalenze di azioni, obbligazioni). L'aliquota e' del 26%, con l'eccezione delle obbligazioni in titoli di stato in cui l'aliquota e' del 12.5%.

Per la distribuzione degli utili delle societa' la tassazione

e' differente nel caso in cui siano presenti quote qualificate

come descritto nel sucessivo capitolo sulla cessione di quote.

In pratica, nei casi previsti, i dividendi percepiti vengono

cumulati con gli altri redditi

nella percentuale del 58,14% e vengono tassati con l'IRPEF

[NdA sull'aliquota massima l'imposta risultante e' circa il 25%].

L'IMU (imposta municipale propria) viene calcolata sul valore degli immobili posseduti (ricavato mediante moltiplicatori sulla rendita catastale). L'abitazione principale e' esente. E' versata ai comuni in due rate (16 giugno e 16 dicembre) ma in realta' anche lo stato ne percepisce una parte per certe categorie di immobili.

Assieme all'IMU e' necessario ricordare anche la TASI (tributo per i servizi indivisibili), pagata sia dai proprietari che dagli utilizzatori, e la TARI (tassa sui rifiuti), pagata dai soli utilizzatori dell'immobile.

A dispetto del nome... l'imposta di registro a volte e' una tassa ed altre volte e' un'imposta.

Se quando un atto viene registrato il contribuente versa una somma che

non dipende dal valore del bene/servizio

e' una tassa di registro altrimenti e' un'imposta di registro.

Gli atti che e' obbligatorio registrare sono molteplici:

locazione ed affitto, vendita immobili, operazioni societarie, vendita auto/moto/imbarcazioni, donazioni, ...

Per alcuni atti e' necessario rivolgersi ad un notaio (eg. vendita alloggio),

altri atti vanno registrati a carico dei contraenti (eg. locazione),

infine per alcuni atti la registrazione non e' obbligatoria ma facoltativa (eg. compromesso di vendita).

Le aliquote sono molto variabili e dipendono da molti fattori.

Ad esempio nel caso di vendita di un immobile tra privati l'imposta di registro

e' del 9% sul valore dell'atto (che deve essere congruo con il valore catastale)

ma si riduce al 2% per l'acquisto della prima casa.

L'imposta catastale ed ipotecaria, sempre in caso di vendita tra privati, sono fisse.

Nel caso di veicoli l'imposta si chiama IPT (imposta provinciale di trascrizione), va effettuata

al PRA (Pubblico Registro Automobilistico),

gli importi sono definiti per legge ed ogni provincia puo' variarli fino ad un massimo del 30%

(cosa che hanno fatto la maggioranza delle province).

La manovra finanziara 2019 ha introdotto l'aliquota sostitutiva del 21% anche per le locazioni ad uso commerciale.

Per la successione sono previste franchigie molto alte per i parenti piu' prossimi (eg. 1.000.000 per coniuge e figli) ed aliquote crescenti: 4% (coniuge e figli), 6% (con franchigia di 100.000 per fratelli e sorelle e senza franchigia fino al 4o grado), 8% per tutti gli altri.

Per gli eventuali immobili vanno pagate le imposte come con una normale compravendita. Il valore catastale viene calcolato moltiplicando la rendita catastale rivalutata del 5%. L’imposta ipotecaria e' del 2%.

L'imposta per le donazioni e' la stessa che per le sucessioni. La donazione di un bene mobile di modico valore e' escluso dall'imposta.

La cessione di quote di una SPA o di una SRL comporta il pagamento di un'imposta se vi e' stata una plusvalenza. Al contrario se con la vendita vi e' stata una minusvalenza generalmente non si ha diritto ad alcuna detrazione.

La modalita' di pagamento e di calcolo dell'imposta dipende dal tipo di partecipazione se qualificata (percentuale di voto >2% o capitale >5% se quotate, voto >20% o capitale >25% se non quotate) o meno.

Se viene ceduta una partecipazione non qualificata e' tassata con imposta sostitutiva del 26%. L'imposta puo' essere versata dal contribuente compilando il quadro RT del modello Unico (IRPEF) oppure dalla Sim che gestisce il portafoglio di azioni.

Se viene ceduta una partecipazione qualificata e' tassata per il 58,14% sommandosi agli altri redditi dell'IRPEF (quindi il 25% circa applicando lo scaglione massimo) [NdA la percentuale precente era il 49,72% ed e' stata aumentata in seguito alla riduzione dell'IRES dal 27,5% al 24%].

Per il 2019 la possibilita' di rivalutazione delle quote societarie e dei terreni e' stata prorogata; rispetto all'anno precedente in generale l'imposta e' passata dal 8% al 10% per i terreni anche agricoli e le quote societarie non qualificate ed all'11% per le quote qualificate [NdA scadenza 30 giugno 2019].

Sulle imposte e tasse sono spesso previste esenzioni, deduzioni, detrazioni, crediti d'imposta... Le deduzioni sono spese che possono essere sottratte dal reddito prima di calcolare l'imposta, le detrazioni sono spese che possono essere sottratte dalle imposte da pagare. Le esezioni sono gli importi che non vanno considerati nel calcolo di un'imposta mentre i crediti sono somme, determinate secondo quanto proveisto dalla normativa, che possono essere detratte dalle imposte.

Da questo punto di vista la normativa fiscale cambia continuamente, anche per indirizzare l'economia con le scelte dei contribuenti e delle imprese. Nel 2019: i crediti d'imposta per la ricerca e sviluppo passano dal 50% al 25%, sono concessi crediti d'imposta per la formazione 4.0, ...

Parlare di imposte e tasse e' solo un aspetto, forse il piu' antipatico, del piu' completo Bilancio dello Stato (che il MEF pubblica ogni anno).

Le imposte e le tasse costituiscono infatti la parte piu' significativa

delle Entrate del Bilancio dello stato.

Sono le entrate che servono per pagare gli importanti servizi erogati...

Nel 2018, per cassa, le entrate tributarie sono state 481.110 M€

ed il totale delle entate e' stato 537.944 M€.

Le spese correnti sono state 511.429 M€

ma a queste vanno aggiunte le spese in conto capitale 52.453 M€

e gli interessi 77.491 M€ per un totale di 641.374 M€.

Il disavanzo... e' coperto con il debito.

Una lettura analoga e' possibile per competenza. Il bilancio di previsione triennale prevede un miglioramento con entrate in crescita, spese in diminuzione ed un ricorso al debito in diminuzione. Ma non e' sempre cosi' semplice far quadrare la realta' con le previsioni... anche perche' le previsioni del famigerato PIL sembrano gia' completamente smentite dal rapporto OCSE [NdA il PIL e' il prodotto interno lordo ovvero corrisponderebbe alla ricchezza che si produce ogni anno].

I regimi previsti per le aziende in Italia nel 2019 sono:

Il regime forfettario, che e' stato significativamente modificato nel 2019, e' limitato al 65.000€ di ricavi. L'aliquota unica prevista per il regime forfettario e' il 15% e del 5% per le nuove attivita'.

Il regime semplificato, utilizzabile per le imprese con ricavi fino a 700.000€ (400.000€ se impresa di servizi), utilizza il principio di competenza di cassa.

Il regime ordinario e' per tutte le altre imprese e comunque per le imprese di capitale (SPA, SRL, ...).

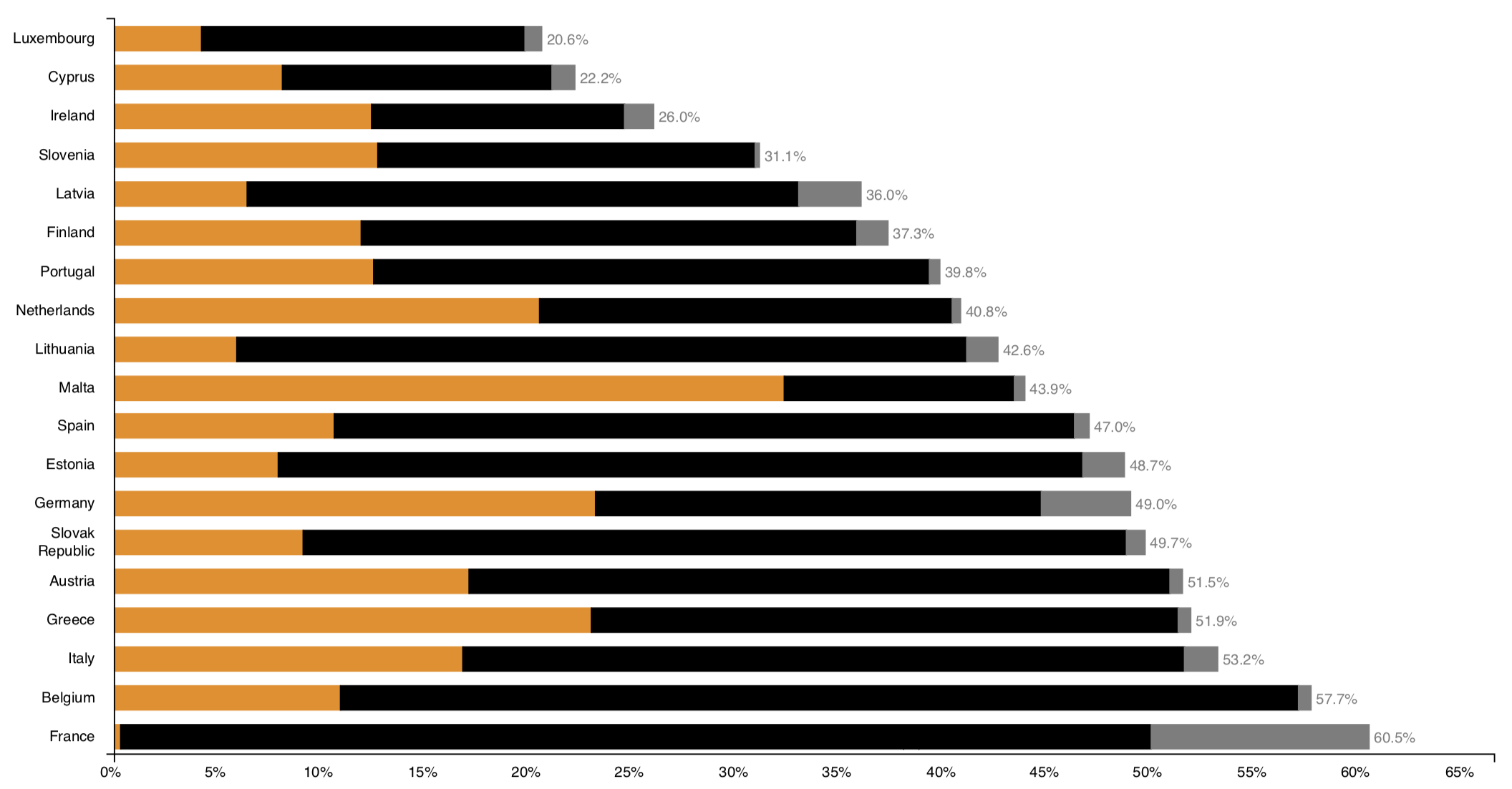

Poiche' abbiamo visto i principali tributi sostenuti dalle aziende e' ora significativo il confronto tra le tassazioni presenti negli altri stati. Sopratutto per quanto riguarda le aziende. Infatti gli individui hanno forti legami con il territorio mentre una multinazionale che vuole aprire un filiale in europa deve solo scegliere il paese migliore.

L'aliquota legale per le aziende in Italia, composta dalle imposte sul reddito, e' del 31.4% (IRES+IRAP) ma in realta' l'onere fiscale totale e' molto piu' alto perche' il costo del lavoro e' molto elevato:

Dalla figura precedente si nota che l'Italia ha una delle tassazioni maggiori dei paesi in area euro (sono indicate le imposte/tasse su profitto, sul lavoro ed altre rispettivamente), ma non la piu' alta [NdA anche se e' chiaro un motivo per cui molte multinazionali hanno sede in Irlanda e molte finanziare in Lussemburgo].

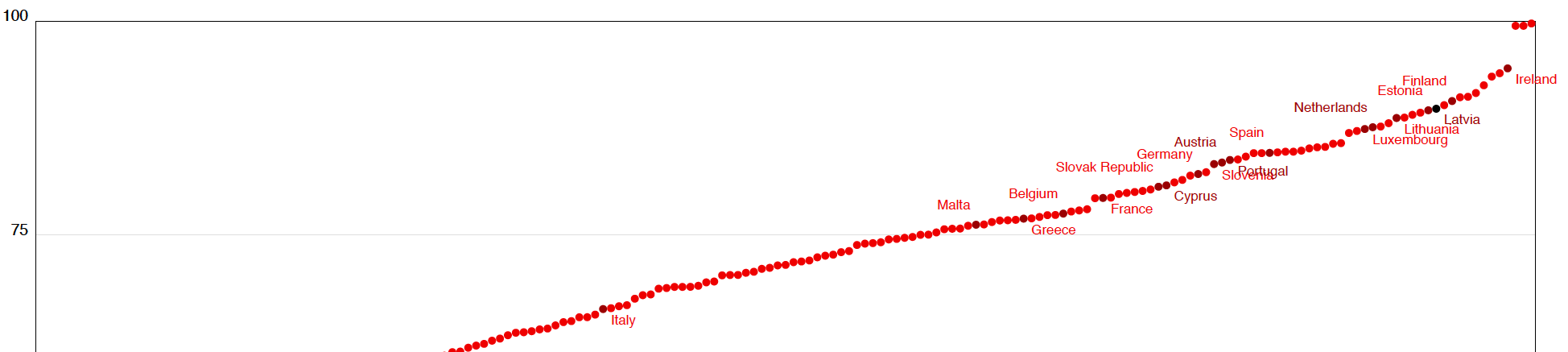

Se oltre alle aliquote si tiene conto del numero e della difficolta' degli adempimenti fiscali, della facilita' dei rimborsi, ... e' stato ottenuto il seguente prospetto che si commenta da solo:

(Fonte: PriceWaterhouseCoopers)

Nella redazione del documento e' stato scelto di riferirsi al solo anno corrente.

I cambiamenti effettuati ogni anno sono notevoli, tipicamente vengono

indicati dalla legge finanziaria che e' approvata entro la fine dell'anno

e chiarita dalle disposizioni operative dei mesi seguenti;

allo stesso modo i dati e la loro pubblicazione sono sempre successivi

al termine dell'anno.

Riportare le variazioni delle diverse imposte nel tempo puo' essere interessante

ma risulterebbe molto lungo... e quindi ci siamo limitati all'essenziale.

Per questo la data di riferimento e' il 1 Aprile... 2019 e non e' uno scherzo!

Puo' essere utile confrontare questo documento con quello degli anni precedenti: 2017, 2018, ...

L'argomento trattato in questo documento e' molto complesso e non lo conosco: perdonerete eventuali errori ed imprecisioni.

Nota importante: questo documento e' obsoleto... fate riferimento alla nuova versione!

Titolo: Imposte e Tasse

Livello: Base

Data:

1 Aprile 2017

Versione: 1.0.4 - 1 Aprile 2019 🐟 Fools' Day Edition

Autore: mail [AT] meo.bogliolo.name